Лучшее от katilon

Лучшее от katilon

По EURUSD на 2 сентября.

2013-09-01 20:15:48

По EUR/USD на 9 сентября

2013-09-09 00:23:24

По EURUSD на 3 сентября.

2013-09-03 08:25:15

На понедельник по EURUSD.

2013-08-17 22:02:16

News Trading - эксперт для MetaTrader 4. Торгует по календарю investing.com.

2014-10-06 23:25:29

| Паттерн “Прыжок дохлой кошки” |

Как-то здесь, на форуме, было наткнулся на упоминании этого паттерна.Довольно прибыльный.Отлично отрабатывает на новостях.Выкладываю его описание от Алексея Лободы.

Графическая модель или паттерн «Прыжок дохлой кошки», как и многие прочие ценовые закономерности, берет свое начало у рынка ценных бумаг, а развивается модель только вниз и даже учитывая тот факт, что валютный рынок отличается от рынка ценных бумаг в относительном понимании направления тренда, данный паттерн и здесь в идеальном варианте намного чаще формируется именно на нисходящем движении.

Многие найдут в этой модели сходства с прочим паттернами, закономерностями и методиками входа, но в большинстве случаев именно графическая модель «прыжок дохлой кошки» лежит в их основе, а не наоборот.

Для полного понимания давайте немного углубимся в суть происходящего внутри модели при формировании на РЦБ. В какой-то момент (часто во время закрытого рынка) появляется очень негативная информация по активу и на продажу выстраивается очередь желающих избавиться как можно быстрее от убыточной бумаги. В результате на открытии происходит резкое импульсное движение вниз (часто с ГЭПом). После сравнительно непродолжительного снижения (около 3-5 дней) цена отскакивает вверх и начинает постепенно восстанавливаться (это и есть прыжок). Отыграв часть потерь (в идеале не больше 45% – 50%), цена разворачивается и, переписав минимум, продолжает снижение.

Как видите, это изречение очень точно характеризует данную модель.

Давайте упорядочим полученную информацию. Этапы формирования паттерна:

1) Резкое (импульсное) нисходящее движение. Данное движение часто бывает непредсказуемым и весьма существенным. Желательно наличие ГЭПа в начальной стадии рывка. Весь последующие свечи закрываются ниже минимума предыдущей свечи.

2) Образуется минимум, и цена откатывает внутрь импульсной волны. Данная коррекция в идеале не превышает уровня фибоначчи 50 растянутого по импульсной волне. Именно эта волна и называется прыжком дохлой кошки.

3) После завершения коррекции нисходящее движение продолжается, но уже более размерено и плавно.

В данной модели можно работать в оба направления: покупать в начале прыжка и продавать на его завершении. Понятно, что первый вариант исполнить правильно и точно технически довольно сложно и требует большой сноровки и опыта. Войти же по второму варианту уже легче, то есть это стандартный вход на завершении коррекции и здесь предлагаются следующие варианты:

— на пробое трендовой линии построенной по минимумам всего прыжка.

— на переписи минимума импульсной волны.

— так же можно данную модель использовать в графическом анализе, как дополнительный очень сильный сигнал.

Для установки страховочного стопа (стоп-лосс) можно использовать уровни фибоначчи от импульсной волны, а по второму варианту входа стоп ставится за максимум прыжка.

Фиксацию прибыли можно осуществить так же несколькими способами:

— на пробое трендовой линии, по максимумам последнего нисходящего движения начиная с максимума прыжка.

— на расширениях фибоначчи растянутого по всему прыжку.

— использование прочих графических сигналов.

Дополнения по паттерну “Прыжок дохлой кошки”:

— Модели, образованные на уже имеющемся нисходящем тренде отрабатывают чаще и последняя нисходящая волна уходит дальше, чем модели образованные на восходящем рынке.

— Если Вы используете объемы, то следует знать, что во время импульсной волны наблюдается существенное повышение объемов.

— На валютном рынке имеются свои особенности, так как он круглосуточный и ГЭПы довольно редкое явление. По этой причине подойдут и резкие (новостные) движения, внутри которых замечен ГЭП на меньших ТФ либо просто проскальзывание.

— прыжок обычно длится от 5 до 25 дней (свечей).

— самая долгая стадия это последняя волна, которая может длиться от 10 до 50 дней.

— Остерегайтесь моделей, у которых ГЭП образовался в конце импульсной волны, так как большинство отказов данной модели происходил в том случае, если цене удавалось закрыть ГЭП. Только четверть подобных случаев все же продолжили снижение.

— чем больше длина импульсной волны, тем больше прыжок.

— минимум импульсной волны при появлении прыжка дохлой кошки переписывается в 75 случаях из ста.

— на валютном рынке модель чаще встречается на кросс-курсах.

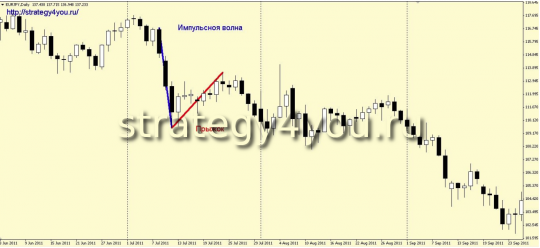

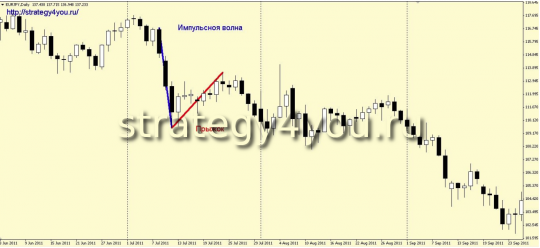

Несколько реальных примеров отработки графической модели:

Пример 1:

Пример 2:

Пример 3:

Пример 4:

Так же от Алексея есть видео с описанием данного паттерна.

www.youtube.com/watch?feature=player_embedded&v=qiaCRdSzqwM

Графическая модель или паттерн «Прыжок дохлой кошки», как и многие прочие ценовые закономерности, берет свое начало у рынка ценных бумаг, а развивается модель только вниз и даже учитывая тот факт, что валютный рынок отличается от рынка ценных бумаг в относительном понимании направления тренда, данный паттерн и здесь в идеальном варианте намного чаще формируется именно на нисходящем движении.

Многие найдут в этой модели сходства с прочим паттернами, закономерностями и методиками входа, но в большинстве случаев именно графическая модель «прыжок дохлой кошки» лежит в их основе, а не наоборот.

Для полного понимания давайте немного углубимся в суть происходящего внутри модели при формировании на РЦБ. В какой-то момент (часто во время закрытого рынка) появляется очень негативная информация по активу и на продажу выстраивается очередь желающих избавиться как можно быстрее от убыточной бумаги. В результате на открытии происходит резкое импульсное движение вниз (часто с ГЭПом). После сравнительно непродолжительного снижения (около 3-5 дней) цена отскакивает вверх и начинает постепенно восстанавливаться (это и есть прыжок). Отыграв часть потерь (в идеале не больше 45% – 50%), цена разворачивается и, переписав минимум, продолжает снижение.

Название данной модели произошло от известного изречения: «Даже дохлая кошка способна на прыжок, если ее скинуть с большой высоты!»

Как видите, это изречение очень точно характеризует данную модель.

Давайте упорядочим полученную информацию. Этапы формирования паттерна:

1) Резкое (импульсное) нисходящее движение. Данное движение часто бывает непредсказуемым и весьма существенным. Желательно наличие ГЭПа в начальной стадии рывка. Весь последующие свечи закрываются ниже минимума предыдущей свечи.

2) Образуется минимум, и цена откатывает внутрь импульсной волны. Данная коррекция в идеале не превышает уровня фибоначчи 50 растянутого по импульсной волне. Именно эта волна и называется прыжком дохлой кошки.

3) После завершения коррекции нисходящее движение продолжается, но уже более размерено и плавно.

В данной модели можно работать в оба направления: покупать в начале прыжка и продавать на его завершении. Понятно, что первый вариант исполнить правильно и точно технически довольно сложно и требует большой сноровки и опыта. Войти же по второму варианту уже легче, то есть это стандартный вход на завершении коррекции и здесь предлагаются следующие варианты:

— на пробое трендовой линии построенной по минимумам всего прыжка.

— на переписи минимума импульсной волны.

— так же можно данную модель использовать в графическом анализе, как дополнительный очень сильный сигнал.

Для установки страховочного стопа (стоп-лосс) можно использовать уровни фибоначчи от импульсной волны, а по второму варианту входа стоп ставится за максимум прыжка.

Фиксацию прибыли можно осуществить так же несколькими способами:

— на пробое трендовой линии, по максимумам последнего нисходящего движения начиная с максимума прыжка.

— на расширениях фибоначчи растянутого по всему прыжку.

— использование прочих графических сигналов.

Дополнения по паттерну “Прыжок дохлой кошки”:

— Модели, образованные на уже имеющемся нисходящем тренде отрабатывают чаще и последняя нисходящая волна уходит дальше, чем модели образованные на восходящем рынке.

— Если Вы используете объемы, то следует знать, что во время импульсной волны наблюдается существенное повышение объемов.

— На валютном рынке имеются свои особенности, так как он круглосуточный и ГЭПы довольно редкое явление. По этой причине подойдут и резкие (новостные) движения, внутри которых замечен ГЭП на меньших ТФ либо просто проскальзывание.

— прыжок обычно длится от 5 до 25 дней (свечей).

— самая долгая стадия это последняя волна, которая может длиться от 10 до 50 дней.

— Остерегайтесь моделей, у которых ГЭП образовался в конце импульсной волны, так как большинство отказов данной модели происходил в том случае, если цене удавалось закрыть ГЭП. Только четверть подобных случаев все же продолжили снижение.

— чем больше длина импульсной волны, тем больше прыжок.

— минимум импульсной волны при появлении прыжка дохлой кошки переписывается в 75 случаях из ста.

— на валютном рынке модель чаще встречается на кросс-курсах.

Несколько реальных примеров отработки графической модели:

Пример 1:

Пример 2:

Пример 3:

Пример 4:

Так же от Алексея есть видео с описанием данного паттерна.

www.youtube.com/watch?feature=player_embedded&v=qiaCRdSzqwM

Понравилcя материал? Не забудьте поставить плюс и поделиться в социальной сети!

News Trading - эксперт для MetaTrader 4. Торгует по календарю investing.com. |

06 октября 2014

|

Комментарии (0)

Зарегистрируйтесь или авторизуйтесь, чтобы оставить комментарий